DeFi: najplodniji izdanak blokčejn tehnologije

Procenat ovde, naknada za ovo, utrošak za ono, rok od X dana da se izvrši jednostavna operacija, barijera ovde, zabrana ovde… Povrh svega, novac je samo broj na računu koji može, ali nekad i ne mora da bude predat vlasniku baš onda kada on to zahteva. Pesimistično gledano, to je finansijski sistem u slici i reči.

Iz optimistične perspektive taj sistem kontinualno fercera još od 4000 p.n.e. kada su bogati veleposednici Asirije pozajmljivali novac uz naknadu trgovačkim putnicima i farmerima. Na taj sistem smo toliko navikli i s njim srasli da se vrlo retko pitamo može li drugačije — bolje?

DeFi (decentralizovane finansije) sigurno nisu prvi, ali jesu najozbiljniji pokušaj da se stvari promene. Da fokus finansijskog sistema bude na krajnjim korisnicima a ne na privilegovanim grupacijama koje određuju pravila.

Šta je DeFi?

DeFi možemo posmatrati dvojako. Sa jedne strane to je makroskopska vizija decentralizovanog, potpuno transparentnog finansijskog sistema pročišćenog od svih vrsta posrednika koji stoje između korisnika. Takođe, DeFi nalepnica stoji i na nizu finansijskih usluga koje se izvršavaju putem specijalizovanih vrsta aplikacija poznatijih kao decentralizovani protokoli.

Za sam nastanak DeFi zaslužno je nekoliko prelomnih događaja. Prvo i potpuno očigledno — pokretanje Ethereuma (2014) i otelotvorenje ideje pametnih ugovora. Ova dva koraka su direktno omogućili nastanak različitih decentralizovanih aplikacija, među njima i onih koje spadaju u DeFi.

Lansiranje Makera 2017. bio je naredni bitan korak. Ova inovativna platforma na kojoj korisnici u realnom vremenu mogu da pozajme/uzajme novac bila je odskočna daska za kreiranje brojnih protokola koji su istraživali načine za kreiranje povoljnih finansijskih usluga.

Neki od tih protokola bile su i decentralizovane menjačnice koje su, koristeći liquidity pool-ove (pametne ugovore u kojim su “smeštena” sredstva koja obezbeđuju finansijsku funkcionalnost protokola), dale mogućnost korisnicima da trguju svojim ERC-20 tokenima. O lending protokolima i decentralizovanim menjačnicama pisaćemo detaljnije u posebnim tekstovima.

Sledeća grana DeFi evolucije bio je ICO (initial coin offering) bum tokom 2017. Ovi događaji su omogućavali neinstitucijalnim organizacijama ali i pojedincima da učestvuju u investicionom finansiranju projekata. Iako je ICO hajp brzo splasnuo usled nicanja projekata koji nisu bili ništa drugo nego prevare zakamuflirane u dobru priču, iz tog vremena ostaće i danas vrlo popularni Aave protokol.

Nakon sloma ICO fokus DeFi-ja se okrenuo ka minimizaciji faktora čoveka. Protokoli su težili da uspostave poverenje tako što su fokusirali na prelazak sa peer-to-peer lending pristupa na liquidity pool-ove. Praktično gledano korisnici više nisu međusobno direktno interagovali kako bi obavili transakcije, već bi se one izvršavale kroz definisane pametne ugovore.

Jedan od najslikovitijih primera nastalih na promeni DeFi paradigme je Uniswap menjačnica, koja se zasniva na pomenutom liquidity pool-u i automatizovanom market mejkeru (AMM), pametnom ugovoru koji matematički određuje vrednost asset-a i time pojednostavljuje korisničko iskustvo.

Tokom 2020. a naročito u drugoj polovini godine nastalo je još nekoliko protokola koji su unapredili mogućnosti DeFi-ja. Tako je npr. Compound protokol lansirao svoje COMP tokene kojim su vlasnici dobili posebne povoljnosti za pozajmljivanje i kamate, kao i mogućnost da učestvuju u riskantnim, ali popularnim operacijima yield farming-a, tj. da maksimizuju dobit brzo razmenjujući različite tokene.

Potom, vrlo je značajan i nastanak Yearn Finance-a. Ova platforma je, otprilike, kolekcija različitih protokola i omogućava vlasnicima kripto sredstava da optimizuju zaradu kroz pozajmljivanje, štednju ili razmenu.

Otprilike u isto vreme pojavio se i SushiSwap, rival Uniswapa, koji dodatno podstiče vlasnike svojih tokena time što im daje deo prihoda koji ubira kroz transakcione naknade.

Za uspešno funkcionisanje DeFi-ja vrlo je značajna uloga i nastanka stablecoina — specijalnih vrsta kriptovaluta čija se vrednost veže ili za određenu fiat valutu, plemeniti metal, ili se čak algoritamski određuje. Postojanje ovakve vrste valuta omogućava korisnicima da jednostavnije kontrolišu volatilnost kripto tržišta, ali i budu otporniji na inflatorne udare naročito u zemljama u razvoju.

Sve prethodno pomenuto je u 2021. dovelo do prave kulminacije DeFi-ja. Taj rast se najbolje ogleda kroz grafikon zaključanih sredstava (TVL - total value locked), krucijalnu varijablu DeFi ekosistema koja istovremeno označava i poverenje ljudi i njenu finansijsku vrednost.

TLV je, samo u periodu od početka januara do novembra 2021. porastao sa 18 milijardi dolara na 180 milijardi dolara. Dakle čitavih deset puta.

A onda, krajem 2021. počela je sada već čuvena kripto zima čije se posledice i dalje osećaju, a ekosistem se nakon toga nikad nije približio svojim najboljim danima.

Karakteristike DeFi-ja

Utopijski, DeFi se može posmatrati kao revolucionarni pokret koji bi u potpunosti zbacio tradicionalni finanijski sistem. U nešto realnijim okvirima, DeFi pokušava da popravi neke od najočiglednihih problema TradFi-ja: ograničavanje pristupa, centralizaciju moći, nedovoljnu efikasnost, netransparentnost i nepovezanost unutar sistema.

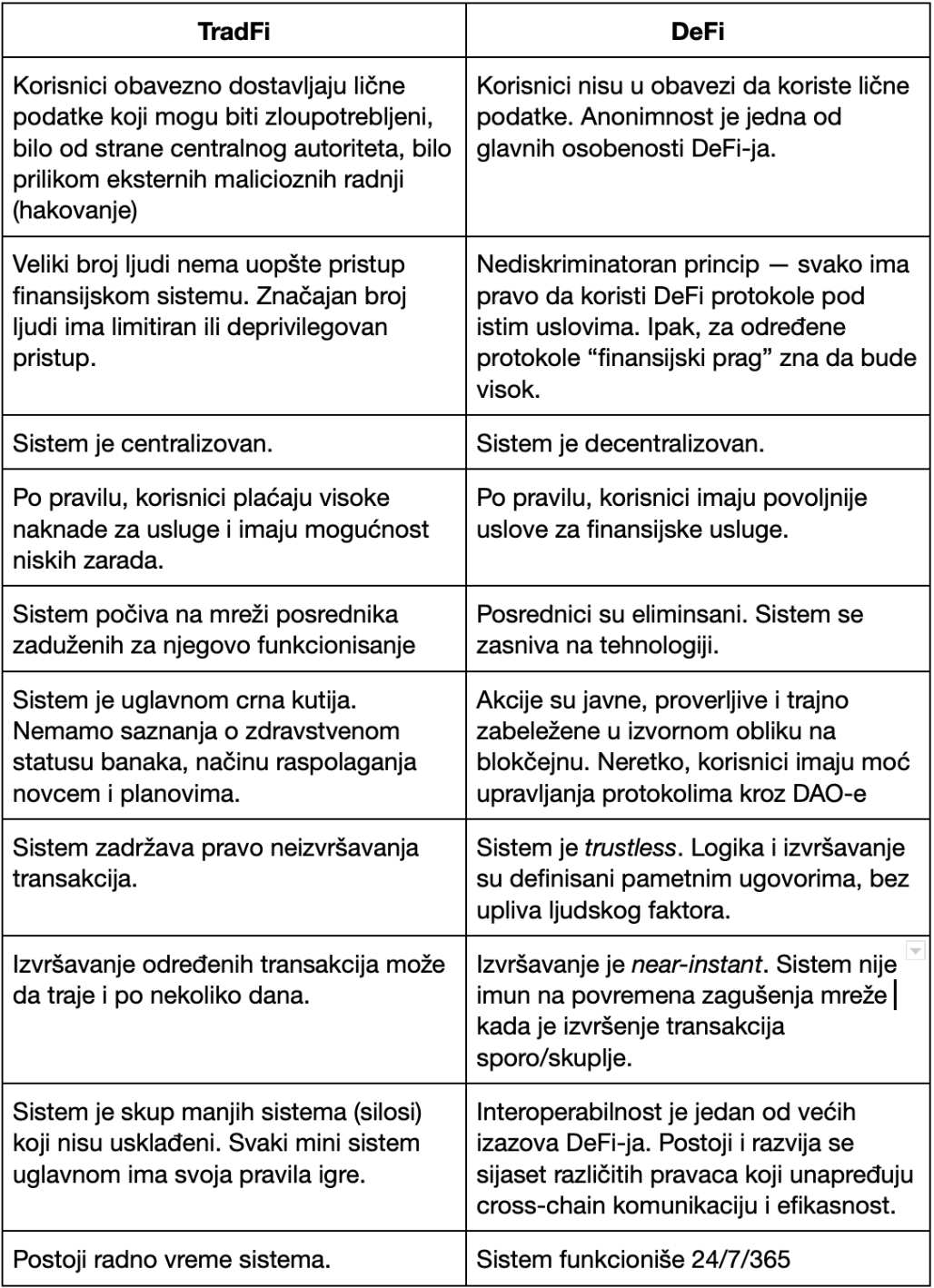

Evo nekih pregleda razlika dva sistema:

Kao što se vidi iz razlika u pristupu dva sistema, DeFi pokušava da ponudi korisnicima jedan ravnopravniji, otvoreniji i efikasniji model upravljanja ličnim finansijama. Stoga DeFi snažno igra na kartu kontrole i nad imovinom, ali i procesima koji revoluiraju oko te imovine u svakom trenutku. To je u potpunom saglasju sa namerama i porukama koje stoje iza čitavog web3/blokčejn pokreta.

Šta može DeFi?

Kao alternativa TradFi-ju, DeFi očekivano nudi sve dobro poznate finansijske operacije kao što su plaćanja, pozajmljivanje, štednja ili razmena valuta. Pored toga tu su i tipični berzanski poslovi kao što su duge i kratke pozicije (long-ovanje i short-ovanje), derivati, margine, yield i leverage, koji mogu da donose vrlo unosne prihode u zavisnosti od stanja tržišta.

Ono što dodatno pravi razliku je progresivna dinamika DeFi-ja na temeljima kompozabilnosti. DeFi protokoli se u praksi jednostavno nadograđuju i nadopunjuju, po principu lego kockica. Tako nastaju serije inovativnih protokola poput usko specijalizovanih lending protokola (NFT protokoli ili protokoli sa fiksnim kamatama), lending agregatora, AMM agregatora i sličnih platformi. Oni imaju raznolike uloge. Neki pojednostavljuju procese, drugi sprečavaju nastanak štete usled činjenice da volatilno DeFi tržište nikad ne spava, a treći, pak, zbrajaju povoljne opcije drugih protokola i serviraju ih korisniku na jednom mestu.

Ok, ali šta ZAPRAVO može DeFi?

Obilje opcija, privlačni benefiti, šansa da se sopstvenim novcem učini nešto više — to sve lepo zvuči na papiru. Šta znači u praksi za nekog ko želi da reši bitnu životnu potrebu a nije baš Vuk sa Wall Street-a?

Da li DeFi može da pomogne da ljudi jednostavnije i povoljnije kupe automobil ili čak stan?

Odgovor je da, u određenim situacijama.

Krediti su trenutno izrazito nepovoljni. Globalna inflacija je bacila banke u defanzivu kada je u pitanju kreditiranje. Uslovi su se drastično pokvarili u odnosu na pre par godina. Rečju, banke štite sebe izbegavajući i najmanji rizik po poslovanje. Dodatno, minus faza euribora je već daleka prošlost i ovaj namet je ogromno dodatno opterećenje na već u startu žestoke kamate. U slučaju da vam hitno treba novac, opcije se prilično sužavaju. DeFi je potencijalno jedna od njih.

Šta je neophodno da opcija postane rešenje?

Ukratko, pristojna doza kripto i tehnološkog znanja, kritičko mišljenje i… novac. Novac koji je neophodan da bi se dobio novac zvuči pomalo kao razočaranje, naročito kad se uzme u obzir faktor overkolateralizacije. A to znači otprilike “da dobiješ dinar moraš imati više od dinar”. Overkolateralizacija je (i dalje) jedan od oslonaca funkcionisanja većine DeFi protokola budući da se stejkovanjem obezbeđuje likvidnost protokola.

Međutim, ukoliko imate poverenja u recimo Ethereum i želite da ga kupite i čuvate, DeFi mogućnosti se razvijaju u prilično lepom pravcu. Pa čak i da vam se recimo iznenada pokvari automobil tako da je popravka neisplativa. Umesto da prodate ETH i kupite nov (ili polovan) automobil za te pare, moguće je pozajmiti novac na nekim od brojnih DeFi protokola koji nude tu uslugu.

Za razliku od banke koja vas iz raznih razloga može odbiti, a verovatno će taj proces učiniti vremenski iscrpnim, DeFi nije diskiminatoran, a vreme dobijanja novca je poprilično instant. Takođe, razlike u kamatama su u rasponu od osetno boljih do višestruko boljih.

Letimičnim pretraživanjem uslova kod naših najpoznatijih banaka stiče se utisak da se auto krediti dobijaju uz godišnju ratu od 7-12% u zavisnosti od mora faktora. Dodatno, tu je i obilje fiksnih nadoklada, zaključno sa omiljenim bankarskim uklizavanjem - naknadom za izdavanje kredita u rasponu od 2-3% od vrednosti kredita.

Uz solidno poznavanje DeFi protokola i zaobilaženje visokih naknada za gas koje mogu da pokvare zabavu, moguće je u nekoliko koraka (koji u idealnim okolnostima sveukupno ne iziskuju više od pet minuta) dobiti željeni novac uz godišnju kamatnu stopu od verovatno ne više od 5%. A verovatno u svakom slučaju manje od onog što banke nude.

Ovde imamo jedan realan primer čoveka iz Gvatemale koji uz nešto znanja uštedeo gotovo trećinu troškova.

Gde škripi, a gde proklizava?

DeFi pokazuje očigledne nedostatke. Decentralizovani protokoli su vrlo privlačna hakerska meta. Samo prošle godine nestalo je ili je zarobljeno kripto sredstava u vrednosti 3 milijarde dolara. Premda ova brojka ne bi trebalo da etiketira čitav ekosistem. Postoje razni protokoli gde se dešavaju veliki problemi i gubici. A postoje i OG lending platforme i decentralizovane menjačnice koje su prilično bezbedna mesta i funkcionišu bez značajnih hakova već duže vremena.

Takođe, DeFi je kompleksan i kao takav visoka tehnološka barijera za korisnike. Potom, u DeFi-ju nema posrednika da vas spase malverzacija ili da sanira vaše brljotine ako recimo izgubite privatni ključ kojim pristupate sredstvima. U trenutku može sve biti nepovratno izgubljeno.

Zbog toga DeFi znatno više počiva na ličnoj odgovornosti, obaveštenosti i aktivnom učešću nego njegov tradicionalni pandan. Još jedno područje gde postoji trenje je i zagonska regulatva. Konkretno, zakon o digitalnoj imovini u Srbiji ne barata terminom decentralizovanih finansija, ali zna da bude prilično rigidan pa čak i demotivišuć u smislu poreskih obaveza. Preciznije, ono što zaradite, može lako da ispari.

Budućnost je ipak… svetla?

Za DeFi se često tvrdi da predstavlja najbolji use case blokčejna. Razlog tome je da njegovi najupečatljiviji kvaliteti poput decentralizacije i transparentnosti vrlo dobro naležu na bolne tačke tradicionalnih finansija. Drugi razlog je plodnost ekosistema. DeFi lako kreira prostor za stvaranje novih ideja što je pak opet vrlo interesantno i privlačno inženjerima i ljudima koji žele da rade na ispravljanju nekih problema koji su evo već hiljadama godina deo naših svakodnevnih života.