Šta su decentralizovane menjačnice i kako rade

Razmena dobara je stara koliko i shvatanje da niko ne može sam da stvori baš sve što mu je potrebno u životu. Do pojave novca ljudi su trampili ono čega imaju višak za ono što žele. Ja tebi plećku od divokoze, ti meni džak manga. Obojica srećni. Može se reći da bi bez razmene dobara i usluga, putanja ljudskog napretka bila prilično ravna linija.

Kada se pojavio novac brzo je procvetao u mnogim kulturama. A budući da se pravio od različitih materijala, različito je i vredeo. Međutim, novac koji se prihvatao u Rimu nije želeo baš svako da prihati u Jerusalimu. Bilo ga je potrebno zameniti u domaći novac. A kad se javila se potreba da se odredi koliko novac A vredi u odnosu na novac B, razvilo se novo zanimanje — razmenjivač novca. Koliko je to unosno zanimanje brzo su shvatili moćnici. Menjačke poslove u Vizantiji u 4 veku mogla je da sprovodi isključivo država.

To se održalo i dan danas. Razmena valuta funkcioniše po sličnom principu. Idete u zemlju X, treba vam novac Y koji nemate. Zato je tu menjačnica kojoj date novac X i ona vam uz proviziju da Y. Menjač može da bude isključivo onaj koga ovlasti država da to radi u njeno ime.

Sa kriptom ponovo sličan mehanizam. Imate ETH i hoćete da kupite BTC. Odete recimo na Coinbase, uđete na nalog, kliknete na Buy/Sell, potom Convert, ukucate koliko ETH-a ulažete i dobijete prikaz koliko za tu sumu možete dobiti BTC-a. Potvrdite transakciju i voila, Bitkoin je vaš.

Ček, ili ipak nije baš vaš?

Novac se nalazi u Coinbase digitalnom novčaniku kom vi imate pristup, ali da je novac vaš 1/1, to baš ne odgovara istini. Istina, platforma će vam u najvećem broju slučajeva dati vaš novac kad ga zatražite. Isto tako, platforma može vaša sredstva da zamrzne na određeno vreme. A u slučaju nesolventosti menjačnice možete čak da ostanete nepovratno bez njih. Pepeo nekad moćnog FTX-a je i dalje vreo.

Takođe, budući da CEX-ovi kompanije koje posluju u određenim državama, vlade i nadležna ministarstva tih država iz raznih razloga mogu da odluče da zamrznu sredstva korisnika. Sećamo se primera iz Kanade s početka prošle godine.

Još neke karakteristike vam se možda neće svideti na Coinbase-u, Binance-u, Kraken-u i sličnim poznatim menjačnicama. One su suštinski centralizovane, što znači da funkcionišu slično tradicionalnim bankama. Jedan centar odlučivanja i mreža posrednika, to stoji između namere da razmenite jednu valutu za drugu. I to često košta više nego što želite. Druga stvar, ukoliko niste fan davanja ličnih informacija, moraćete da pređete preko toga i platformi date sve što žele (Know your customer pravilo) kako bi bili sigurni ko ste i kakav vam je pedigre. Takođe, centralizovane menjačnice mogu i da arbitrarno da odluče koje će tokene dozvoliti na mreži, koje ne.

Eh, kad bi samo moglo drugačije. Oh wait…

Decentralizovane menjačnice (DEX-ovi) su pandan centralizovanim (CEX) u kripto svetu, ali uz neke suštinske razlike. Pre svega, DEX-ovi su besposrednička tržišta za kupovinu i razmenu kriptovaluta. Što znači da se razmena obavlja direktno između korisnika.

Kako rade decentralizovane menjačnice?

Pre nego što se dohvatimo ovoga, hajde da se vratimo korak unazad. Kako uopšte rade centralizovane menjačnice? Odakle obezbeđuju likvidnost? Kako spajaju one koje žele da razmenjuju novac?

Centralizovane menjačnice žive od depozita korisnika koji žele da koriste opcije te menjačnice. Oni deponuju svoja fiat ili kripto sredstva i zauzvrat dobijaju IOU (I owe you), neformalni dokument koji prikazuje balans duga menjačnice prema korisniku.

Mehanizam koji radi u pozadini jedne centralizovane menjačnice se naziva knjiga naloga (order book) i sličan je modelu po kom rade tradicionalne berze. Može se reći da je knjiga naloga virtuelni prostor gde se sreću želje kupaca i prodavaca. Ona u realnom vremenu prikuplja sve zahteve i licitacije korisnika koji žele da kupe određene kriptovalute za određenu cenu. Potom softverski povezuje odgovarajuće zahteve i izvršava transakcije.

Kada govorimo o DEX-ovima, razlike u odnosu na centralizovane parnjake su tehnološke, funkcionalne ali i vrednosne. Većina kredibilnih DEX-ova imaju viziju da njihova menjačnica treba da bude otvorena i dostupna svima (permissionless), end-to-end on chain infrastruktura bez pojedinačne tačke otkaza sistema (SPOF), dok je vlasništvo protokola u potpunosti decentralizovano a sistemom glasački upravlja mreža stejkholdera okupljenih u DAO. Analogno decentralizovanim lending protokolima i sve izvršne radnje su prepuštene tehnologiji, tj. pametnim ugovorima.

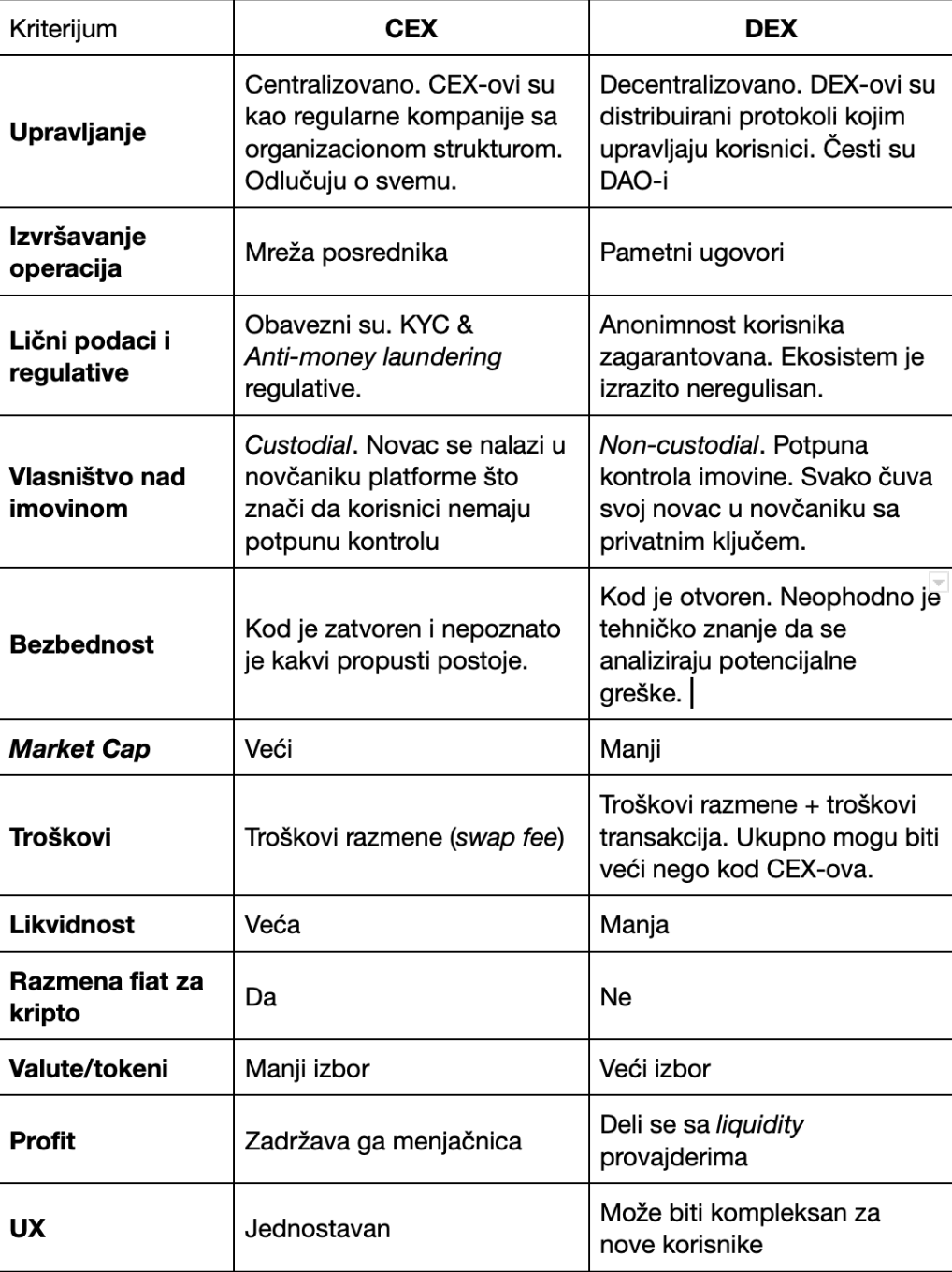

Evo pregleda nekih najznačajnijih razlika centralizovanih i decentralizovanih menjačnica.

DEX-ovi takođe mogu imati order book formu, i prve decentralizovane menjačnice su koristile ovu metodu. Međutim, problem nastaje na strani likvidnosti budući da se transakcije izvršavaju on-chain. Po svojoj definiciji likvidnost označava brzinu kojom jedna transakcija razmena valuta može biti obavljena

Za besprekorno funkcionisanje modela potreban je veliki broj korisnika koji razmenjuju valute u svakom trenutku. DeFi, kao manje popularan igrač od CeFi-ja, nema tako veliki obim (više od 10 puta manji obim razmene) što nekad dovodi do veoma spore razmene.

Treba ovde spomenuti i DEX-ove sa off-chain order book-om gde menjačnica spaja korisnike koji žele razmenu izvan glavnog lanca a potom se finalizacija transakcije dešava na samom blokčejnu.

Automatizovani market mejkeri

Međutim, razlog zašto je DeFi tako uzbudljiv ekosistem je brzina njegovog razvoja i predanost u rešavanju izazova. Zbog toga danas kada govorimo o mehanizmima decentralizovanih menjačnica po pravilu mislimo na automatizovane market mejkere (AMM) koji su osnova rada gotovo svih poznatih menjačnica.

Koncept je 2017. predstavio Vitalik, simoblično kroz jednačinu tokenA_balance(p) * tokenB_balance(p) = k koja je ujedno bila i inspiracija za nastanak Uniswapa, prve menjačnice koja je koristila AMM.

U najkraćem, AMM je pristup kojim decentralizovane menjačnice rešavaju problem likvidnosti. Plastičnije, AMM predstavlja liquidity pool algoritam jedne decentralizovane menjačnice. No, kako bi sam algoritam imao čime da raspolaže potrebno je da decentralizovane menjačnice imaju neka sredstva u pool-u. On dolazi od liquidity provajdera. Logika iza ovog mehanizma je sledeća. Korisnici koji to žele deponuju kripto u menjačnicu i dobijaju LP tokene kao proof-of-deposit. Na osnovu toga dobiiaju pasivni prihod koji dolazi od naknada za izvršene transakcije na protokolu.

Kao dodatna mogućnost za zaradu za provajdere likvidnosti postoji i mogućnost mogućnost yield farming-a. Korisnici mogu svoje LP tokene da ulože u specijalan pool za investicije i tako potencijalno dobiju još veći prinos.

AMM povezuje zahteve prodavaca i kupaca, određuje cene i omogućava korisnicima da razmenu obavljaju putem pametnih ugovora. Može se reći da AMM algoritamski upravlja ponudom i potražnjom na decentralizovanoj menjačnici.

Međutim, da bi AMM funkcionisao kako treba ne mogu baš da se deponuju tri babe i dve žabe. Postoje pravila a ona nalažu da sistem mora da bude u ravnoteži.

Zato o liquidity pool-u u celini govorimo kao sumi individualnih liquidity pool-ova koji se sastoje od najčešće dva različita tokena u jednakoj vrednosti (50/50 ratio). Na primer, provajderi kada žele da deponuju valute oni recimo polažu 1ETH i 0.063 BTC (ekvivalentna vrednost) u ETH/BTC liquidity pool. Ekvivalent ovoj pojavi kod CEX-ova ili na tradicionalnoj berzi su valutni parovi. Treba reći i da postoje menjačnice sa drugačijm odnosima, kao na primer 60/40, 80/20, itd. Ovo odnosi se definišu nešto drugačijim i kompleksnijim jednačinama. Isto tako postoje i menjačnice koje kombinuju tri ili više valuta u pool-u.

Sada je vreme da se vratimo na gorepomenutu Vitalikovu jednačinu i uprostimo je.

x*y = k

Gde je:

x — količina digitalne imovine x u liquidity pool-u (neka to bude ETH)

y — količina digitalne imovine y u liquidity pool-u (neka to bude BTC)

k — Ukupna vrednost imovine u pool-u koja je uvek konstantna.

Ova jednačina, koja se nekad naziva i constant product formula najčešći je, ali ne i jedini algoritam po kom rade decentralizovane menjačnice. Detaljan pregled algoritama najpoznatijih decentralizovanih menjačnica možete pogledati ovde. Dodatno, ko želi da pronikne u matematičku suštinu ideje AMM-ova može da pogleda ovaj rad.

Photo: Coindesk

Kao što se vidi sa slike, jednačina je hiperbola koja predstavlja raspon cena dva tokena (u našem slučaju ETH & BTC) u zavisnosti od njihovih pojedinačnih količnina u liquidity pool-u. Budući da su obe valute volatilne, to znači da svaki put kad se ETH kupi njegova cena raste dok cena BTC opada. Isto važi i u suprotnom smeru. Neko kupi BTC, automatski mu cena raste a ETH-u opada. Algoritam to radi kako bi pool bio u konstantnoj ravnoteži

Sve ovo počiva na dobro poznatom zakonu ponude i potražnje. On nas uči da je cena nekog dobra u ravnoteži sve dok je količina tog dobra koju zahtevaju kupci jednaka količini dobra koju imaju prodavci. Oscilacija na bilo kojoj strani, posledično, izaziva promenu cene.

Postavlja se logično pitanje, ako neko kupi brdo ETH-a za BTC da li to znači da će ETH cena otići u nebesa i biće dosta veća od realne tržišne cene? Takođe, i BTC će dosta pasti? Odgovor je da. Ova pojava se naziva price slippage i može imati dva ishoda:

- korisnici kupuju asset po većoj ceni od tržišne

- korsniici kupuju asset po manjoj ceni od trišne.

Slippage se smatra negativnom pojavom jer suštinski znači da korisnici dobijaju drugačiju cenu od željene. Zamislite da odete u običnu mnejačnicu da kupite evro, pogledate na tabli kurs evra, vidite da je 117.5, date dinare, a kao rezultat dobijete manje evra jer se kurs u međuvremenu promenio na 118.5. To je slippage.

Takođe, pojedinci mogu profitirati malverzacijama sa cenom u vrlo kratkim vremenskim intervalima. Na kraju, veliki slippage može da usporava izvršenje transakcija što opet utiče na korisničko iskustvo.

Šta radi DEX u tom trenutku? Uglavnom omogućava korisnicima da podese slippage toleranciju pre izvršenja transakcije kako ne bi došlo do velikih oscilacija od tržišne cene. Kada se desi da slippage bude veći od tolerancije, transakcija (swap) se neće izvršiti.

Još jedna negativna karakteristika DEX-ova je trenutni gubitak (impermanent loss). On se dešava kad se vrednost odnosa dva tokena u pool-u poremeti i dođe do negativne devijacije tj. gubitka u odnosu na deponovanu vrednost. Što veće odstupanje bude to će biti veći gubitak. Ova pojava se naziva trenutnom jer odnos stejkovanih valuta može da se vrati na početnu. Dodatno, kada korisnik drži likvidnost dovoljno dugo u pool-u može da nadomesti gubitak putem fee-ja koji dobija.

Image: Balancer

Detaljnije o impermanent loss-u na linku.

Kao treći tip funkcionisanja decentralizovanih menjačnica imamo i decentralizovane agregatoire. Ovi protokoli, kao sledeća iteracija u razvitku decentralizovanih menjačnica, kombinuju matematičke modele različitih menjačnica. Agregirajući likvidnost drugih protokola ove menjačnice efikasnije odgovaraju na probleme DEX-ova kao što su pomenuti slippage, price impact (efekat pri kom velika suma koja se razmenjuje direktno utiče na promenu cene), visina naknade za razmene, brzina transakcija i tako dalje.

Trenutno su glavni igrači u ovoj niši ParaSwap, 1inch, 0x, KyberSwap i drugi.